Eigenkapital spielt bei der Baufinanzierung eine wichtige Rolle. Doch wie viel Geld brauchen Käufer wirklich? Ein Experte rechnet vor.

Wer eine Baufinanzierung abschließen möchte, braucht in der Regel Eigenkapital. Doch wie viel Geld ist hier aktuell wirklich nötig? Ein Experte rechnet den Bedarf aus. Außerdem: Bei den Bauzinsen zeigt sich ein leichter Aufwärtstrend – welche Konditionen Kreditnehmer künftig bei Baufinanzierungen erwarten können, verraten Banken. Die neuesten Entwicklungen rund um Kredite, Immobilien und Immobilienfinanzierungen im Kredite-Ticker.

Eigenkapital bei der Baufinanzierung: Experte verrät entscheidenden Richtwert

Wie viel Eigenkapital brauchen Käufer wirklich? Eine Rechnung zeigt den Bedarf.

© Getty Images | skynesher

Wer eine Baufinanzierung abschließen möchte, benötigt in der Regel Eigenkapital. Dabei kann ein hoher Eigenanteil die monatliche Belastung senken und zu besseren Finanzierungskonditionen verhelfen. Doch viele Sparer stoßen angesichts der hohen Immobilienpreise an ihre Grenzen. Im Schnitt bringen Deutsche nur 13 Prozent Eigenkapital in die Finanzierung ein.

„Wichtig ist, dass mindestens die Kaufnebenkosten zum Beispiel für Notar, Makler oder Grunderwerbssteuer durch das Eigenkapital gedeckt sind. Sie liegen meist zwischen 10 und 15 Prozent“, erklärt Matthias Zott, Bausparexperte von Schwäbisch Hall.

Er rechnet vor: „Ausgehend von den durchschnittlichen Kosten in Höhe von 360.000 Euro für ein Haus, ergibt sich inklusive Nebenkosten ein Betrag von rund 405.000 Euro. Käufer sollten also mindestens 45.000 Euro Eigenkapital mitbringen – idealerweise 81.000 Euro (20-Prozent-Regel).“

Ist der Immobilienkauf auch ohne Eigenkapital möglich? Grundsätzlich bieten einige Banken 100-Prozent- oder sogar 110-Prozent-Finanzierung an. Allerdings hängt die Chance darauf von Ihren finanziellen Voraussetzungen und der Bonität ab. Ein Investor hat uns zudem seine Strategie zum Thema Immobilienkauf ohne Eigenkapital verraten.

Sie sind auf der Suche nach einer Baufinanzierung? Unser Vergleichsrechner hilft, Angebote zu finden:

ANZEIGE

Bauzinsen: Diese Entwicklung erwarten Banken

Wie entwickeln sich die Bauzinsen jetzt weiter? Profis sind geteilter Meinung.

© Getty Images | gilaxia

Seit Juli steigen die Bauzinsen wieder leicht an. Doch wie entwickeln sie sich weiter? Der Kreditvermittler Interhyp befragt monatlich mehrere Geldinstitute zu ihren Erwartungen. Wir fassen zusammen, was die Finanzdienstleister prognostizieren. Dabei kommen die Experten insgesamt zu dem Ergebnis: Geopolitische Unsicherheiten erschweren derzeit genaue Bauzinsen-Prognosen für den weiteren Jahresverlauf. Die Mehrheit der Experten erwartet, dass die Zinsen bei rund 3,6 Prozent seitwärts verlaufen.

Dabei rechnen die Experten der Deutschen Bank sowohl kurzfristig als auch langfristig mit gleichbleibenden Zinsen. „Die US-Notenbank senkt später im zweiten Halbjahr voraussichtlich die Leitzinsen, und die EZB könnte weitere Zinssenkungen vornehmen. Dies dämpft die kurzfristigen Renditen stärker als die langfristigen“, so die Profis der Deutschen Bank. Auch die Santander Consumer Bank teilt diese Einschätzung: „Wir erwarten, dass die Bauzinsen seitwärts mit leichten Schwankungen verlaufen. Die EZB nähert sich dem Ende ihres Zinssenkungszyklus, die Inflation haben die Notenbanker unter Kontrolle. Zudem vereinbarte die EU einen Zolldeal mit den USA, was wenig Spielraum für weitere Zinssenkungen lässt.“

Dem gegenüber erwarten die Experten der Commerzbank nur kurzfristig stabile Zinsen – langfristig rechnen sie mit steigenden Konditionen: „Die EZB erreicht bald das Ende der Zinssenkungen. Da die Inflation kurzfristig nachlässt, senkt sie die Zinsen vermutlich noch einmal. Bundesanleihen und Baufi-Zinsen profitieren kurzfristig noch von einer weiteren EZB-Zinssenkung. Längerfristig drohen jedoch höhere Renditen wegen der Schuldenpolitik der Staaten. Falls das Inflationsproblem nicht vollständig gelöst ist, steigen Bund-Renditen und Baufi-Zinsen zusätzlich.“

Dieser Erwartung schließt sich die Allianz an: „Kurzfristig erwarten wir gleichbleibende Zinsen. Darüber hinaus benötigen Europa und die USA viel Kapital, was zu steigenden Renditen führen sollte.“

Update vom 13. August

Tilgung bei der Baufinanzierung: Experte verrät Faustregel

Ein Experte weiß, worauf Kreditnehmer bei der Tilgung achten sollten.

© Getty Images | SanyaSM

Ein Eigenheim kostet 2025 im Schnitt 360.000 Euro, heißt es in einer aktuellen Meldung der Bausparkasse Schwäbisch Hall. Viele Käufer benötigen für eine solche Summe einen entsprechenden Kredit von der Bank. Doch was sollten Kreditnehmer bei der Immobilienfinanzierung generell beachten?

Die Rückzahlung eines Immobilienkredits erfolgt in monatlichen Raten aus Zins und Tilgung. Während der vereinbarten Sollzinsbindung bleibt der vereinbarte Zinssatz konstant. Nach Ablauf der Zinsbindung ist dann meist eine Anschlussfinanzierung nötig – und zwar zu den Konditionen, die dann am Markt gelten. Dabei verlängert eine (zu) niedrige Tilgung die Kreditlaufzeit und erhöht die Gesamtkosten, sagt Matthias Zott, Bausparexperte von Schwäbisch Hall. Eine (zu) hohe Tilgung könne das monatliche Budget hingegen belasten.

„Zwei bis drei Prozent Tilgung im Jahr sind sinnvoll. Sondertilgungen schaffen zusätzliche Flexibilität und sparen Kosten“, erklärt Zott. Bei vielen Banken sei es zudem möglich, den Tilgungssatz während der Laufzeit anzupassen. „So ist man nochmals flexibler.“

Update vom 11. August

Bauzinsen steigen leicht – Expertin gibt klaren Rat

Manche Experten befürchten, dass sich die Bauzinsen wieder Spitzenwerten nähern könnten.

© iStock / Getty Images | RyanJLane

Nach einer längeren Ruhephase ist wieder etwas Bewegung in die Bauzinsen gekommen, heißt es vom Kreditvermittler Interhyp. „Seit der zweiten Juli-Hälfte sehen wir eine leichte Aufwärtsbewegung bei den Bauzinsen, von rund 3,5 Prozent für zehnjährige Darlehen auf aktuell rund 3,6 Prozent“, sagt Interhyp-Vertriebsvorständin Mirjam Mohr.

Für Kaufinteressierte bedeutet diese Entwicklung: Die Finanzierungskosten bleiben relativ stabil – und werden erstmal nicht günstiger. Gleichzeitig zeigt der neue Interhyp-IW-Erschwinglichkeitsindex, dass Immobilien in Deutschland aktuell im erschwinglichen Bereich liegen – mit großen regionalen Unterschieden. „Kaufinteressierte sollten die aktuelle Zinsstabilität und die vor allem in Großstädten mit mehr als 100.000 Einwohnern oder deren Umland deutlich bessere Erschwinglichkeit jetzt aktiv nutzen und ins Handeln kommen“, so Mohr.

Zur Verbesserung der eigenen Leistbarkeit rät sie: „Eine gut durchdachte Finanzierung, die sich an der persönlichen Lebensplanung orientiert, spart auf lange Sicht Kosten. Eigenleistungen beim Neubau oder bei der Sanierung können die Gesamtausgaben deutlich reduzieren. Und wer bei der Wahl des Standorts flexibel bleibt, realistische Erwartungen hat und sich professionell beraten lässt, erhöht auch in herausfordernden Marktphasen die Chancen auf den Erwerb von Wohneigentum.“ Wer zu wenig Eigenkapital hat, für den nennt ein weiterer Experte noch einen Rat.

Update vom 08. August

Bauzinsen wieder in Bewegung: Neue Prognose zeigt Unsicherheit

Wo werden die Bauzinsen Ende 2025 stehen? Eine neue Prognose zeigt die Unsicherheit unter Experten.

© Getty Images | Milan Markovic

Nach einer längeren Ruhephase ist wieder etwas Bewegung in die Bauzinsen gekommen, heißt es im aktuelle Zinskommentar des Kreditvermittlers Interhyp. „Seit der zweiten Juli-Hälfte sehen wir eine leichte Aufwärtsbewegung bei den Bauzinsen, von rund 3,5 Prozent für zehnjährige Darlehen auf aktuell rund 3,6 Prozent“, sagt Interhyp-Vertriebsvorständin Mirjam Mohr.

„Um dieses Niveau werden sich die Bauzinsen voraussichtlich in den kommenden Wochen seitwärts bewegen: Denn der 10-Jahres-Swap, ein wichtiger Frühindikator für die Zinsentwicklung, nähert sich wieder, mit Schwankungen, dem Niveau vom März diesen Jahres – und damit dem Niveau nach Ankündigung des Schuldenpakets. Damals sind die Bauzinsen in der Spitze auf rund 3,7 Prozent gestiegen.“

Alle Experten des monatlichen Interhyp-Bankenpanels verorten die Bauzinsen kurzfristig auf gleichbleibendem Niveau. Langfristig sieht das Bild differenzierter aus: Bis zum Ende des dritten Quartals halten rund 57 Prozent gleichbleibende Zinsen rund um das aktuelle Niveau für möglich, fast 29 Prozent gehen von steigenden Zinsen Richtung 4 Prozent aus und knapp 14 Prozent schätzen, dass die Zinsen fallen werden. „Genaue Bauzinsen-Prognosen sind aufgrund vieler geopolitischer Unsicherheiten aber nach wie vor schwer“, heißt es von Interhyp.

Ferienimmobilien: Wo Käufer in Deutschland noch sparen können

Laut der Auswertung sind Ferienimmobilien in Stralsund noch vergleichsweise erschwinglich.

© Getty Images/iStockphoto | A-Tom

Eine aktuelle Auswertung der Immobilienplattform Immowelt zeigt, wo Ferienimmobilien in Deutschland derzeit besonders günstig sind. Ob Alpenpanorama, norddeutsche Küste oder idyllische Seenlandschaft – Ferienwohnungen sind gefragt, entweder als privates Urlaubsdomizil oder als Kapitalanlage. Das Preisgefälle beim Kauf ist jedoch enorm: Während in den teuersten Lagen – wie auf Sylt – Quadratmeterpreise von über 20.000 Euro erreicht werden, kosten Bestandswohnungen in weniger bekannten Küstenorten teils unter 3000 Euro pro Quadratmeter.

Laut Immowelt-Geschäftsführer Robert Wagner zeigt die große Preisspanne, wie vielfältig der Markt ist – es gebe passende Kaufoptionen für unterschiedliche Budgets und Ansprüche, von Premiumlagen bis zu erschwinglicheren Regionen abseits der Hotspots. Spitzenreiter im Ranking ist demnach Kampen auf Sylt, mit durchschnittlich 20.311 Euro pro Quadratmeter. Damit belegt die Nordseeinsel Platz eins unter den 68 untersuchten Ferienorten. Dennoch gibt es auch günstigere Alternativen im Ranking.

Das sind die günstigsten Ferienregionen in den Bergen:

- Isny im Allgäu ist der günstigste Ferienort im süddeutschen Alpenraum. Hier kosten Eigentumswohnungen im Schnitt 3591 Euro pro Quadratmeter. Der Ort liegt in Baden-Württemberg.

- Ebenfalls deutlich erschwinglicher als die Premiumlagen sind Oberstaufen (Bayern) mit durchschnittlich 3978 Euro pro Quadratmeter und Inzell (Bayern) mit 4007 Euro pro Quadratmeter.

Wer die Küste bevorzugt, findet laut der Auswertung günstige Angebote in:

- Stralsund in Mecklenburg-Vorpommern an der Ostsee: Der durchschnittliche Quadratmeterpreis liegt hier bei 2846 Euro.

- Noch günstiger wird es in Butjadingen in Niedersachsen – hier zahlen Käufer im Schnitt 2689 Euro pro Quadratmeter.

- Am günstigsten ist laut Auswertung die Wurster Nordseeküste, ebenfalls in Niedersachsen, mit durchschnittlich 2504 Euro pro Quadratmeter.

Eine Expertin hat uns zudem verraten, wie der Kauf eines Ferienhauses gelingen kann.

Zum Hintergrund: Die Datenbasis für die Berechnung der Kaufpreise waren auf immowelt.de inserierte Angebote in 68 ausgewählten deutschen Ferienorten. Die Werte geben die Quadratmeterpreise von Bestandswohnungen (75 Quadratmeter, 3 Zimmer, 1. Stock, Baujahr 1990er-Jahre) zum 01.07.2025 wieder. Es handelt sich um Angebots-, keine Abschlusspreise

Update vom 06. August

Immobilie als Anlage? Diese Tilgungsstrategie schützt bei Mietausfall

Lohnen sich Immobilien als Investment? Ein Experte hat eine klare Meinung dazu.

© Getty Images | Milan Markovic

Wer eine Immobilie zur Vermietung erwirbt, achtet weniger auf Ausstattung und Komfort, sondern vor allem auf die Zahlen – die Rendite steht im Fokus. Mietausfälle können diese jedoch gefährden.

Ein Experte von Dr. Klein rät deshalb: „Anders als bei Immobilien zur Eigennutzung ist es bei Kapitalanlagen ratsam, die Tilgung nicht zu hoch anzusetzen. Dies hat zum einen steuerliche Vorteile, zum anderen aber lassen sich so mit der Zeit Rücklagen bilden, die Mietausfälle kompensieren können“, so Roland Lenz. „Es kann auch sinnvoll sein, bei der Finanzierung einen Tilgungssatzwechsel zu vereinbaren. Damit besteht insbesondere bei einem längeren Mietausfall die Möglichkeit, über eine niedrigere Tilgung die monatliche Kreditrate zu senken und auf diese Weise die fehlenden Einnahmen aufzufangen.“

Er ergänzt: „Vor allem lohnt es sich, das Ziel der Kapitalanlage klar zu definieren: Strebe ich einen zehnjährigen Vermögensaufbau an, oder will ich das Fundament für meine Altersvorsorge legen? Wie viel Eigenkapital habe beziehungsweise brauche ich? Auch die Überlegung, ob in Zukunft noch weitere Immobilien gekauft werden sollen, ist wichtig, denn in dem Fall wäre für einen höheren Cashflow eine niedrigere Tilgung ratsam.“

Neben der Finanzierungsberatung ist zudem steuerlicher Rat empfehlenswert, denn auch auf diesem Feld gibt es einiges zu beachten. Grundsätzlich gilt jedoch: „Eine Immobilie als Kapitalanlage zu erwerben, lohnt sich in der Regel. Mit etwas Weitsicht und einer guten Beratung lässt sich dabei zunächst die passende Finanzierung finden und am Ende eine gute Rendite erzielen – perfekt für den Vermögensaufbau oder die private Altersvorsorge.“

Update vom 05. August

Bauzinsen zeigen uneinheitliche Entwicklung

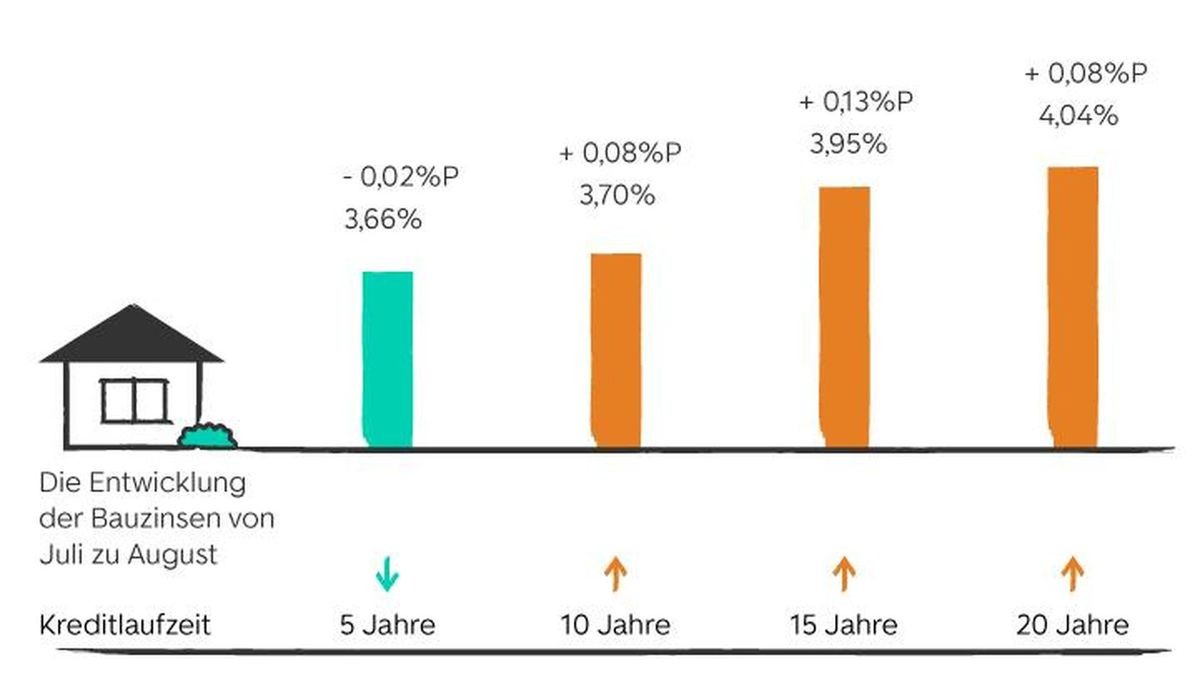

Bei den Bauzinsen gab es im Juli keine klare Tendenz, wie der aktuelle Zinskommentar des Immobilienportals Immoscout zeigt. Während die Zinsen für kurzfristige Darlehen leicht sanken, stiegen die Konditionen für längere Zinsbindungen an. „Für alle, die vom Eigenheim träumen, bleibt die Lage unübersichtlich“, heißt es von den Immobilienprofis.

Das Immoscout-Zinsbarometer im August.

© ImmoScout24

Quelle: Bei den Zinsen handelt es sich um Durchschnittswerte der bei ImmoScout24 gelisteten Baufinanzierer zum angegebenen Stichtag. Für die Kalkulation wurden folgende Modelldaten verwendet: Angestellter, Darlehenssumme: 200.000 Euro, Beleihungsauslauf: 80 Prozent, Tilgungsrate: 3 Prozent.

Bei Darlehen mit einer Laufzeit von fünf Jahren fiel der Zinssatz demnach leicht um 0,02 Prozentpunkte – von 3,68 auf nun 3,66 Prozent. Bei zehnjährigen Finanzierungen ging es hingegen nach oben: plus 0,08 Prozentpunkte auf 3,70 Prozent (Vormonat: 3,62 Prozent).

Ist jetzt der richtige Zeitpunkt, um eine Baufinanzierung abzuschließen? Wir zeigen aktuelle Konditionen nach Zinsbindung.

© Getty Images/iStockphoto | Halfpoint

Die 15-jährigen Kredite verzeichneten den stärksten Anstieg und kletterten um 0,13 Punkte auf 3,95 Prozent – nach zuvor 3,82 Prozent. Und bei den 20-jährigen Darlehen? Auch hier stieg der Zinssatz um 0,08 Punkte auf 4,04 Prozent und überschritt damit erstmals die 4-Prozent-Marke (Vormonat: 3,96 Prozent).

Was bedeutet das *-Symbol im Text?

Einige Links in diesem Beitrag sind mit einem *-Symbol gekennzeichnet. Dabei handelt es sich um sogenannte Affiliate-Links. Wenn Sie über diese Links einen Abschluss tätigen, erhalten wir von der jeweiligen Bank eine Provision. Dies beeinflusst jedoch nicht unsere unabhängige Bewertung und Auswahl der hier aufgeführten Finanzprodukte.

Doch wo liegen aktuell die besten Zinssätze? Laut dem Kreditvermittler Dr. Klein* liegt der derzeitige Top-Zins für zehnjährige Baufinanzierungen bei 3,41 Prozent. Kreditnehmer sollten jedoch beachten: Die konkreten Konditionen hängen stark von der individuellen finanziellen Situation ab. Bonität und Eigenkapital spielen dabei eine entscheidende Rolle.

Baufinanzierung: Neue Zinsen bei der Kfw

Bei einem Förderprogramm der Kfw sind die Zinsen jetzt gestiegen.

© Getty Images | coldsnowstorm

Die Kfw hat die Konditionen für das Förderprogramm 261, auch bekannt als „BEG Wohngebäude“, angehoben. Das Programm richtet sich vor allem an Menschen, die eine Immobilie kaufen oder energetisch sanieren möchten – etwa durch den Erwerb eines frisch modernisierten Effizienzhauses oder durch die Sanierung eines bestehenden Wohngebäudes. Diese Banken bieten auch Zinsvorteile bei einer energetischen Sanierung.

Gefördert wird dabei der sogenannte Effizienzhaus-Standard, der den energetischen Zustand einer Immobilie beschreibt. Die Einstufung erfolgt in Effizienzhaus-Stufen von 40 bis 85: Je niedriger die Zahl, desto energieeffizienter ist das Gebäude – und desto geringer der Energiebedarf. Als Referenz dient ein Gebäude, das den Vorgaben des Gebäudeenergiegesetzes (GEG) entspricht. Welche Nachteile KfW-Darlehen haben, erklärt ein Experte hier.

Es gelten nun folgende Konditionen bei einem Annuitätendarlehen des Förderprogramms 261:

Wie hoch der Kreditbetrag ausfällt, hängt davon ab, wie energieeffizient die sanierte Immobilie ist und wie hoch die förderfähigen Kosten liegen. Wird nach der Sanierung mindestens die Effizienzhaus-Stufe 85 erreicht oder handelt es sich um ein Denkmal, unterstützt die KfW das Vorhaben mit bis zu 120.000 Euro Kredit je Wohneinheit.

Bauzinsen stabilisieren sich – was Analysten künftig erwarten

Erst 2026 rechnen die Expertinnen und Experten mit einer leichten Belebung der Bautätigkeit.

© Getty Images | JLco – Julia Amaral

Das Finanzierungsumfeld bleibt volatil, doch die Bauzinsen haben sich laut einer aktuellen Hochbauprognose der Strategie- und Transaktionsberatung EY-Parthenon inzwischen auf einem „moderaten Niveau“ eingependelt. Die Analyse beleuchtet die Entwicklung am deutschen Immobilienmarkt und kommt zu einem klaren Ergebnis: Eine nachhaltige Erholung im Hochbau ist frühestens ab dem Jahr 2026 zu erwarten.

Der Rückgang im Wohnungsbau war 2024 stärker als erwartet. Positive Effekte wie sinkende Zinsen und fallende Immobilienpreise dürften sich erst verzögert zeigen. Eine leichte Belebung erwarten Fachleute erst ab 2026.

Dabei sinken seit Juli 2024 die Bauzinsen wieder. Sie liegen nun klar unter dem Höchstwert von über vier Prozent im Jahr 2023. Doch im Februar und März 2025 kam es erneut zu einem Ausschlag nach oben. Auslöser war ein historischer Renditesprung bei zehnjährigen Bundesanleihen infolge der Ankündigung eines Sondervermögens durch die schwarz-rote Koalition. Seither sind die Bauzinsen zwar wieder auf rund 3,5 Prozent gesunken, doch die kurzzeitige Volatilität habe viele private wie institutionelle Bauherren verunsichert, so die Studienautoren.

Kurzfristig rechnen die Fachleute mit einer Seitwärtsbewegung der Zinsen, mittelfristig halten sie einen leichten Anstieg – etwa durch neue Sonderhaushalte – für möglich. Eine grundlegende Entspannung der Finanzierungsbedingungen ist auf absehbare Zeit laut der Analysten allerdings unwahrscheinlich.

Immobilie als Geldanlage: Experte gibt Tipps

Ob zur Altersvorsorge oder zum Vermögensaufbau – die Zahl der Immobilienfinanzierungen für vermietete Objekte ist in den vergangenen zehn Jahren um rund zwei Drittel gestiegen. Das berichtet der Kreditvermittler Dr. Klein.

Für Roland Lenz, Baufinanzierungsexperte bei Dr. Klein, ist das wenig überraschend: „Ein passives Einkommen war schon immer von Vorteil. Angesichts der in den vergangenen Jahren deutlich gestiegenen Mieten lohnt sich die Investition in eine vermietete Immobilie umso mehr.“ Das gelte selbst bei den ebenfalls gestiegenen Immobilienpreisen. „Da die Nachfrage bekanntermaßen den Preis bestimmt, ist auch künftig mit weiter steigenden Mieten zu rechnen – der Wohnraum ist einfach zu knapp“, so Lenz.

Vor allem kleine Wohnungen sind als Kapitalanlage geeignet.

© Getty Images/iStockphoto | Halfpoint

Wo sich ein Investment besonders lohnt, hängt vor allem von der finanziellen Ausgangslage ab. „Wer viel Eigenkapital mitbringt und dieses sicher anlegen will, sollte größere Städte in Betracht ziehen. Hier sind die Mieten hoch – und damit auch die erzielbaren Renditen“, empfiehlt Lenz. Wer dagegen erst Kapital aufbauen möchte, meidet besser sogenannte A-Lagen: „Die Kaufpreise sind dort häufig besonders hoch.“

Eine repräsentative Umfrage von Dr. Klein zeigt: 45 Prozent der potenziellen Kapitalanlegerinnen und -anleger planen, in den kommenden fünf Jahren eine Immobilie in Städten mit mehr als 100.000 Einwohnern zu erwerben. Die Mehrheit – 55 Prozent – interessiert sich für Eigentumswohnungen, jeweils rund 19 beziehungsweise 18 Prozent ziehen ein Ein- oder Mehrfamilienhaus in Betracht.

Vor allem kleinere Wohnungen gelten als geeignet für den Einstieg. „Gerade Einheiten mit 40 bis 50 Quadratmetern sind gefragt“, sagt Lenz. Diese seien in der Regel gut finanzierbar und leicht zu vermieten. Häufig werde beim Kauf auch ein bestehendes Mietverhältnis übernommen – ein Vorteil, da von Anfang an Mieteinnahmen fließen und die monatliche Kreditrate abgesichert ist.

Bei der Wahl der Objekte bevorzugt die Mehrheit neuere Bestandsimmobilien. 55 Prozent der zukünftigen Vermieterinnen und Vermieter möchten in ein Gebäude investieren, das nicht älter als 30 Jahre ist. Nur rund ein Viertel (26 Prozent) plant den Kauf eines Neubaus.

Aktuelle Kreditangebote für Baufinanzierungen:

Aktuelle Kreditangebote für Ratenfinanzierungen:

Aktuelle Kreditangebote für Autofinanzierungen:

Hinweis: Die genannten Kreditangebote und Zinssätze sind beispielhaft und können sich ändern. Faktoren wie das Einkommen, die Kreditwürdigkeit oder auch die Tilgungsrate können die Zinsen beeinflussen. Wir nennen immer den effektiven Jahreszins, der über die Banken online einsehbar ist. Für aktuelle Konditionen und eine individuelle Beratung empfehlen wir Verbrauchern und Verbraucherinnen, sich direkt an die jeweiligen Banken zu wenden.

FAQ zu Bau-, Auto- und RatenkreditenWas ist ein Baukredit?

Ein Baukredit ist ein Darlehen, das speziell für die Finanzierung von Bauvorhaben oder den Kauf von Immobilien vorgesehen ist. Die Zinssätze sind oft über einen längeren Zeitraum festgeschrieben, um Planungssicherheit zu gewährleisten.

Wie unterscheiden sich Auto- und Ratenkredite?

Autokredite sind speziell für die Finanzierung von Fahrzeugen gedacht. Sie bieten oft günstigere Zinssätze und spezifische Konditionen. Ratenkredite hingegen sind vielseitiger und können für verschiedene Konsumzwecke verwendet werden.

Welche Faktoren beeinflussen die Zinssätze für Kredite?

Die Zinssätze für Kredite werden von verschiedenen Faktoren beeinflusst. Dazu gehören die Leitzinsen der EZB, die Kreditwürdigkeit des Kreditnehmers und die spezifischen Konditionen der Bank.

Kann ich mehrere Kredite gleichzeitig haben?

Ja, es ist möglich, mehrere Kredite gleichzeitig zu haben. Allerdings sollten Verbraucher und Verbraucherinnen ihre finanzielle Belastbarkeit sorgfältig prüfen und Angebote vergleichen, um die besten Konditionen zu erhalten.

Wie sicher sind die Kredite bei verschiedenen Banken?

In Deutschland sind alle Bankeinlagen bis zu 100.000 Euro pro Kunde und Bank durch die Einlagensicherung geschützt. Dies gilt jedoch nicht für Kredite: Hier ist die Bonität des Kreditnehmers entscheidend.

* Der Artikel enthält sogenannte Affiliate-Links. Die verlinkten Angebote stammen nicht vom Verlag. Wenn Sie auf einen Affiliate-Link klicken und über diesen Link einkaufen, erhält die Funke Digital GmbH eine Provision von dem betreffenden Online-Shop. Für Sie als Nutzerinnen und Nutzer verändert sich der Preis nicht, es entstehen Ihnen hierdurch keine zusätzlichen Kosten. Die Einnahmen tragen dazu bei, Ihnen hochwertigen, unterhaltenden Journalismus kostenfrei anbieten zu können.