Na łamach Business Insider Polska prezentujemy drugą odsłonę wniosków z raportu firmy Lendi (tu można zapoznać się z pierwszą częścią), którego pełna premiera zaplanowana jest na 14 stycznia. Tym razem autorzy badania przyglądają się temu, jak młodzi Polacy finansują zakup nieruchomości i co w tym procesie budzi największe obawy.

Jeszcze kilka lat temu głównymi klientami deweloperów byli trzydziesto— i czterdziestolatkowie — osoby z ustabilizowaną sytuacją zawodową, często kupujące większe mieszkania lub domy, nierzadko także inwestycyjnie. Dziś struktura popytu wyraźnie się przesuwa.

To osoby do 35. roku życia coraz częściej napędzają sprzedaż mieszkań, szczególnie w dużych miastach. Kupują pierwsze lokum, mniejsze metraże, często z myślą o bezpieczeństwie i stabilizacji, a nie inwestycji. Jednocześnie to właśnie ta grupa najboleśniej odczuwa bariery wejścia na rynek.

Raport Lendi powstał na podstawie badania Morizon–Gratka przeprowadzonego w lipcu 2025 r. Ankieta internetowa objęła ponad 1000 osób planujących zakup mieszkania. Respondenci odpowiadali m.in. na pytania o źródła finansowania, poziom stresu, korzystanie z narzędzi online oraz rolę ekspertów finansowych w procesie zakupu.

Czytaj także w BUSINESS INSIDER

Kredyt hipoteczny największym źródłem stresu

Choć wysokie ceny m kw. wciąż są wyzwaniem, dane z raportu pokazują jasno: to finansowanie zakupu nieruchomości generuje największe napięcie emocjonalne.

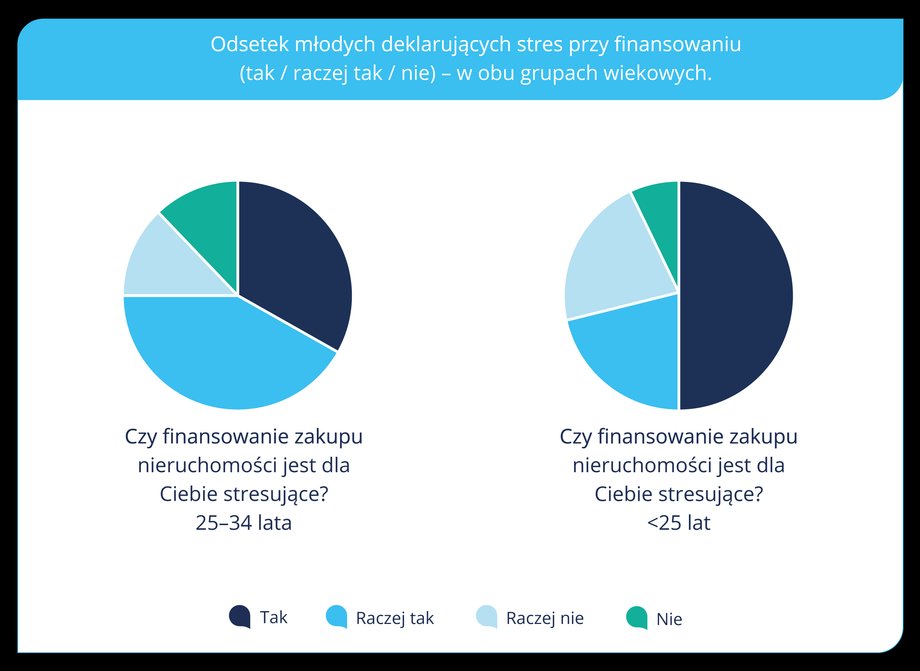

W grupie osób poniżej 25. roku życia aż 71,4 proc. badanych deklaruje stres związany z kredytem hipotecznym. Co istotne, niemal połowa mówi o stresie silnym, odczuwanym na co dzień. W starszej grupie — 25–34 lata — odsetek ten jest jeszcze wyższy i sięga 75 proc., choć częściej przybiera formę umiarkowaną („raczej tak”).

Wspomniany wykres pokazuje odsetek młodych deklarujących stres przy finansowaniu — z wyraźnym podziałem na odpowiedzi „tak”, „raczej tak” i „nie” w obu grupach wiekowych.

Dwa pokolenia, dwa różne lęki kredytowe

Raport Lendi wyraźnie pokazuje, że źródła stresu różnią się w zależności od wieku i etapu życia.

Stres przy finansowaniu

|

Lendi

Czytaj też: Działka bez planu miejscowego? Sprawdź, jak nie stracić prawa do zabudowy

Osoby poniżej 25 lat najczęściej wskazują na:

- brak doświadczenia zawodowego,

- niestabilne lub niskie dochody,

- niepewność co do zdolności kredytowej,

- strach przed odrzuceniem wniosku kredytowego.

Dla wielu z nich kredyt hipoteczny jawi się jako abstrakcyjne, wieloletnie zobowiązanie, którego warunków do końca nie rozumieją.

W grupie 25–34 lata sytuacja wygląda inaczej. Tu częściej pojawiają się:

- stabilniejsze dochody i realna zdolność kredytowa,

- zobowiązania rodzinne,

- obawy o wysokość raty i jej wpływ na codzienne życie,

- lęk przed zmianami stóp procentowych i sytuacją gospodarczą.

Rynek ma realne narzędzia, by obniżyć poziom stresu młodych kupujących

|

Paula VV / Shutterstock

Zobacz także: Sondaż: niepewność na rynku nieruchomości w 2026 r. Powodem wojna w Ukrainie

Strach przed umową, której się nie rozumie

Wielu respondentów przyznaje, że największym problemem nie jest sama rata, ale obawa przed podpisaniem umowy, której zapisów nie są w stanie w pełni zrozumieć. To poczucie braku kontroli potęguje stres i często prowadzi do odkładania decyzji.

— Najczęściej słyszę od młodych pytanie: co jeśli coś przeoczę i zostanę z umową, której nie rozumiem? To dobrze oddaje istotę problemu — stres to nie tylko pieniądze, ale też strach przed błędem, który będzie kosztował całe życie — mówi Tomasz Pilecki z firmy Lendi.

Podobne obserwacje płyną z rynku deweloperskiego.

— Często widzimy, że młodzi klienci rezygnują nie dlatego, że ich nie stać, ale dlatego, że boją się procesu. Dlatego wprowadziliśmy proste symulacje kredytowe i stałe wsparcie online, żeby zdjąć z nich część tego ciężaru — przyznaje dyrektor sprzedaży jednej z firm deweloperskich.

Jak rynek nieruchomości może obniżyć stres kredytowy?

Choć deweloperzy i pośrednicy nie mają wpływu na decyzje banków, raport Lendi pokazuje, że rynek ma realne narzędzia, by obniżyć poziom stresu młodych kupujących. Kluczowe są:

- transparentne informacje — jasne komunikowanie całkowitych kosztów zakupu, także opłat dodatkowych,

- narzędzia wspierające decyzje — kalkulatory rat, symulacje zdolności kredytowej, przewodniki krok po kroku,

- przewidywalny proces zakupu — czytelne etapy, harmonogram inwestycji, brak „niespodzianek”,

- łatwy dostęp do eksperta finansowego — szybka konsultacja bez konieczności samodzielnego szukania informacji.

Eksperci: barierą nie są już tylko ceny mieszkań

— Z moich badań wynika jasno, że kredyt hipoteczny jest dziś dla młodych największym źródłem stresu w całym procesie zakupu mieszkania. Ponad 70 proc. osób do 35. roku życia mówi wprost, że finansowanie ich obciąża — podkreśla Tomasz Pilecki, Lendi.

— Młodzi bardzo wcześnie zaczynają liczyć: korzystają z kalkulatorów, porównują oferty. Problem w tym, że te narzędzia dają jedynie orientację, a brak pełnego zrozumienia szybko zamienia się w niepewność i odkładanie decyzji — dodaje.

Z perspektywy pracy z klientami podobnie sytuację opisuje Adam Janowski, ekspert finansowy Lendi.

— Większość rozmów zaczyna się dziś od liczb: zdolność, rata, zakres możliwości. Dopiero potem pojawiają się emocje — i bardzo często jest to stres. Klienci boją się utraty zadatku, zmian stóp procentowych czy sytuacji gospodarczej. Moja rola polega na przełożeniu liczb na zrozumiały plan i pokazaniu, co ta decyzja oznacza w codziennym życiu — mówi.

Wnioski dla rynku mieszkaniowego

Z drugiej części raportu Lendi płynie kilka kluczowych wniosków:

- stres kredytowy to bariera nr 1 — doświadcza go ponad 70 proc. młodych,

- problemem nie są wyłącznie pieniądze, ale brak wiedzy i poczucia kontroli,

- uproszczenie komunikacji i dostęp do ekspertów mogą realnie odblokować popyt.

Dla młodych kredyt hipoteczny to dziś nie statystyka, lecz codzienność. Dla rynku nieruchomości — najpoważniejsze wyzwanie, które trzeba przełamać, jeśli potencjał młodego pokolenia ma przełożyć się na realne decyzje zakupowe.